¿Sabés cuántos litros de cerveza artesanal se producen en Uruguay? En esta segunda parte del Perfil del Cervecero Uruguayo te lo contamos.

El total producido alcanza los 2,3 millones de litros, cifra que equivale a un poco más del 2% del mercado total de cervezas. Seguí leyendo porque hay data muy jugosa para compartir en esta segunda parte del estudio diagnóstico sobre el sector cervecero artesanal en Uruguay, realizado por Ciesu en colaboración con la Asociación de Microcervecerías Artesanales del Uruguay (AMAU).

Continuamos con este jugoso informe que se centra en la caracterización, desafíos y oportunidades para el desarrollo del sector de la cervecería artesanal en Uruguay. La fudamentación, la metodología y algunos datos de contexto están en el perfil del cervecero uruguayo (parte 1).

En la primera parte te contábamos que «el perfil del cervecero» uruguayo tenía estas características: hombre, de 40 años, con estudios terciarios y que elabora cerveza desde hace 5 o más años. Ahora vamos un poco más al hueso y entraremos en capacidad de producción, estilos, insumos, comercialización, entre otros tópicos. De paso, les comentamos que habrá una parte 3.

- En 2020 se produjeron más de 2 millones de litros de cerveza artesanal en Uruguay. Eso equivale al 2% del mercado total de cervezas.

- El 43,8% de las cervecerías artesanales uruguayas realiza el envasado manualmente. Solo el 17,2% realizan el envasado de forma automática.

- Una sola cervecería artesanal produjo más del 25% de esos 2 millones de litros en 2020.

- El 83% de los litros de cerveza artesanal uruguaya se produce en Montevideo, Canelones y Tacuarembó.

- Cuatro de cada 10 cervecerías incorpora entre un 76% y un 100% de malta de origen nacional en el total de malta utilizada.

Producción y comercialización de cerveza artesanal

Las cervecerías consultadas para la investigación refieren que comenzaron a elaborar cerveza artesanal entre 2004 y 2019. La mitad, sin embargo, dice haber iniciado entre 2013 y 2017, siendo el año 2016 el que nuclea la mayor cantidad de empresas. Ese mismo año, comenzábamos con Pinta Daily.

El 43% de los encuestados señalan que empezaron a producir cerveza como una afición o pasatiempo, el 21% lo hizo como una opción de autoempleo, en tanto el 18% identificó una oportunidad de negocios.

Las empresas encuestadas ubican sus comienzos en la comercialización de la cerveza artesanal entre los años 2007 y 2019. El 61% de las empresas comenzó a comercializar entre 2016 y 2019, siendo 2018 el año en que más emprendimientos empezaron a vender.

Al comparar estos datos con el comienzo de la producción se encuentra que, en promedio, una cervecería artesanal demora 2 años y medio en comercializar sus productos.

Los datos de producción de cerveza artesanal, por territorio, indican que Montevideo, Canelones y Tacuarembó nuclean el 83% del total de litros producidos en 2020, lo que se explica por la presencia de establecimientos de mayores capacidades productivas, en litros, en esos departamentos.

Los datos relevados indican que el total de litros de cerveza artesanal producido por las cervecerías encuestadas en el año 2020 fue de 2.070.351. Una cuenta simple nos da un promedio de 31.851 litros por cervecería, pero este dato, sugiere la investigación, hay que relativizarlo considerando que existe una marcada heterogeneidad en la cantidad de litros producidos por empresa en el sector. En efecto, la empresa que menos litros reportó haber producido en el año analizado señaló una producción de 100 litros, mientras que la de mayor producción reportó un volumen de 580.234 litros. Para extrapolar este dato al universo de estudio y aproximar un valor estimado para el conjunto del sector cervecero artesanal se considera la media de producción sin valores atípicos que distorsionen el dato final.

El promedio de producción de las cervecerías artesanales, realizado a partir de la exclusión de valores atípicos a través del método estadístico de rango intercuartílico, es de 11.057 litros anuales. Si se asigna este valor promedio al conjunto de las cervecerías que no respondieron la encuesta y se consideran como parte del universo de estudio, la producción total del sector cervecero artesanal en el año 2020 se estima en 2.335.719 litros.

Diversidad de estilos de cerveza

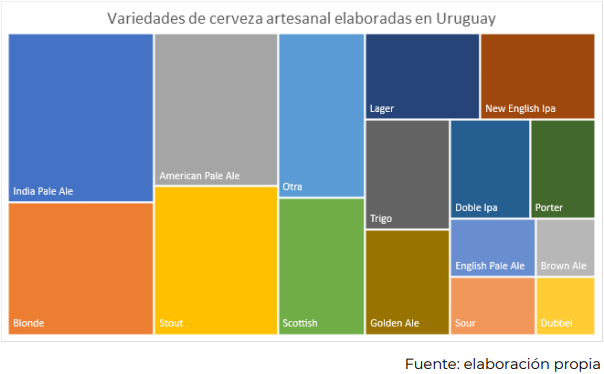

En cuanto a las variedades (estilos) de cervezas artesanales producidas en Uruguay, la investigación recoge que, en promedio, las cervecerías que respondieron la encuesta, producen 5 estilos distintos, aunque hay algunos que llega a 16.

En su mayoría, se observa que las variedades más producidas por las cervecerías artesanales uruguayas son de fermentación alta o tipo Ale.

El estilo más elaborado es India Pale Ale (IPA); el 77% de los emprendimientos encuestados mencionó elaborarla, seguido de Blonde (el 60% la elabora), American Pale Ale (el 58,5% las produce), Stout (elaborada por el 57% de los encuestados), y finalmente la variedad Scottish (que es producida por el 37% de los emprendimientos).

Completando el listado de variedades más producidas se mencionaron: Brown Ale, Doble IPA, Dubbel, English Pale Ale, Golden Ale, Lager, New English IPA, Porter, Sour, cervezas de trigo, entre otras.

Materias primas e insumos utilizados

Las materias primas empleadas en la producción de cerveza artesanal constituyen un elemento fundamental para el logro de la calidad de los productos. La apuesta por la calidad como prioridad máxima en el proceso productivo es una de las claves que distingue a la cervecería artesanal de la cervecería industrial, y se encuentra fuertemente condicionada por la utilización y manejo de las materias primas. Es por esto que mediante el relevamiento se registraron datos sobre los mecanismos a través de los cuales las cervecerías adquieren las materias primas, su origen y la existencia de dificultades para su aprovisionamiento.

Las principales materias primas del proceso de producción de la cerveza artesanal son agua, malta, lúpulo y levadura.

En relación al agua utilizada en el proceso un 95,4% de las empresas encuestadas declara realizar análisis y ajustes de ésta, mientras que únicamente un 4,6% no lo hace.

En cuanto a la utilización de maltas importadas un 10,8% del total de cervecerías no las incorpora, mientras que en el otro extremo un 38,5% elabora el total de su producción con éstas. Cuatro de cada diez cervecerías incorpora entre un 76% y 100% de malta de origen nacional en el total de malta utilizada.

El aprovisionamiento de maltas es efectuado en un 85,2% del total de casos mediante la compra a proveedores locales, sólo el 1,7% las importa de forma directa, y el 13,1% combina ambas estrategias de compra.

En referencia a los medios a través de los cuales las cervecerías adquieren los lúpulos, la gran mayoría, un 78,5%, los compra a proveedores locales, una minoría de 6,2% los importa directamente, y un 15,4% los adquiere mediante ambas opciones. Por otra parte, el 95,4% de las cervecerías adquiere las levaduras mediante la compra a proveedores locales y el restante 4,6% combina la compra a proveedores locales y la importación directa. Ninguna de las empresas relevadas adquiere las levaduras exclusivamente por la importación directa.

Sobre las dificultades de aprovisionamiento de materias primas, los lúpulos son el ingrediente que presenta mayores inconvenientes (el 60% de las cervecerías afirma que ha tenido problemas con su obtención), seguido de las levadura (40%), las maltas (35,4%) y en último lugar el agua de calidad apropiada (7,7%). El 27,7% del total de casos manifiesta no haber tenido dificultades en el acceso a ninguna de las materias primas, por lo cual el 72,3% ha tenido dificultades en el acceso a una o más.

La totalidad de las empresas presenta dificultades para el aprovisionamiento de uno o más insumos para la producción. Más de la mitad de los casos, 56,9%, tiene problemas para adquirir botellas, el 38,5% barriles, seguido de las latas con el 35,4% y las tapas con el 10,8%. Además, el 23,1% de los encuestados indica tener dificultades en relación a otros insumos.

Una opción no considerada en la encuesta, pero que se ha manifestado que comienza a instalarse en el mercado es la tercerización del servicio de envasado, fundamentalmente en formato de latas. Algunas empresas han comenzado a ofrecer este servicio que se posiciona cada vez más como una opción de presentación del producto ante el aumento en el costo de envases de vidrio y dificultad para su acceso.

La comercialización de la cerveza artesanal

La cerveza artesanal es un producto elaborado esencialmente para el mercado interno, y su consumo está fuertemente asociado a la escala local, con cierto apego a la identidad territorial de la zona en la que se produce. Esta asociación del producto al consumo local es una característica que también se visualiza en regiones con una histórica tradición cervecera de Europa o Estado Unidos, donde es típico encontrar cervezas de la zona como una opción gastronómica frecuente.

Asimismo las características del producto y los requerimientos de la logística de distribución representan un desafío para su colocación en mercados extranjeros o lejanos a las plantas productivas. Esta realidad se refleja en los datos relevados, en los cuales se observa que en los últimos 3 años solo el 4,8% de las cervecerías han exportado a otros países de la región como Argentina y Paraguay, y extra regionales, como España, México y Australia.

En relación al año 2020, solo una cervecería afirma haber exportado un volumen equivalente al 2% de su producción total, lo que refuerza la premisa de que la cerveza artesanal es un producto elaborado principalmente para el consumo interno.

Si bien las experiencias de exportación son muy escasas aún, y la proporción de cervecerías que han buscado ampliar sus mercados es muy acotada, la expectativa o intenciones es comparativamente alta entre aquellas que no han vendido a mercados externos. En efecto, el 39% de las cervecerías que no han tenido ventas al exterior han considerado la posibilidad de exportar, y esto es un indicador de una posible línea de trabajo sectorial en pro de ampliar los mercados.

En cuanto a las dificultades que detectan las cervecerías para vender fuera del país, hayan exportado o no, los costos operativos aparecen como el principal desafío señalado por el 72,6%, asociado a dos elementos: los costos de producción elevados en Uruguay en comparación con otros países, y los costos logísticos que implican los traslados de la mercadería. En un segundo escalón, el 38,5% identifica como obstáculos para la exportación al conocimiento sobre los mercados internacionales, seguido por los contactos y aspectos logísticos, ambos con 35,5%, denotando la necesidad de información sobre la dinámica de los mercados foráneos y el requerimiento de redes y vínculos de confianza para el desarrollo de negocios que permitan ingresar a otros países.

En cuanto a las características de distribución del mercado interno también se observan indicios de la premisa referida al consumo local que vincula a productores y consumidores en las mismas regiones o territorios. El 21% de las cervecerías encuestadas comercializa su cerveza en un solo departamento. El 66% de las cervecerías tienen como mercados de destino entre 2 y 5 departamentos lo cual también da cuenta de una característica de cadenas cortas de distribución y logística en el sector, en tanto solo el 9,8% distribuye su producción entre 6 y 10 departamentos del país, y el 3,2% en más de 10.

En relación a los canales de ventas, las cervecerías en general emplean en promedio 3 canales distintos para la comercialización de sus productos. Se observan estrategias diversificadas de acuerdo a cada cervecería, donde algunas optan por desarrollar una estrategia de un único canal de comercialización o dos, en tanto otras prefieren abarcar más opciones, sin encontrarse un criterio de asociación específico ante estas estrategias que se vincule al territorio o a los

volúmenes de producción (variables que a priori se podrían vincular a estas estrategias).

La venta directa al público y la venta en bares de terceros representan los canales de comercialización más empleados por las cervecerías artesanales uruguayas (83,9%). En particular, la venta en bares de terceros, o propios, constituye una actividad de fundamental importancia para las cervecerías, y las restricciones impuestas al sector gastronómico a consecuencia de la emergencia sanitaria tuvieron un impacto significativo como efecto dominó en las cervecerías.

El consumo en bares es una modalidad estrechamente asociada al producto y es por ello tal vez el canal más empleado por las cervecerías para su venta. La dificultad para la comercialización a través de supermercados y grandes superficies, señalada por las cervecerías como un desafío para el desarrollo del sector, queda expuesta en la baja proporción de empresas que emplea este canal para la venta de su producción. Además, la venta directa al público es un canal que genera un vínculo cercano y directo con los consumidores finales, el cual favorece el intercambio sobre el producto y sus particularidades, permitiendo establecer un feedback que alimenta el desarrollo de los estilos. También la importancia en términos cuantitativos de este canal de venta es una característica propia de los sectores artesanales de actividad, donde las plantas elaboradoras de los productos, dado que su escala lo permite, también asumen la tarea de distribución y comercialización para generar mayores ingresos. En esta misma línea se observa que distribuidores intermediarios representan un canal de ventas para el 35,5% de las cervecerías, reflejando que gran parte de los cerveceros asumen las tareas logísticas encadenando dos eslabones de la cadena productiva.

Para no aburrirlos, dividimos el informe en tres partes. La próxima semana compartiremos la parte 3. Gracias por llegar hasta acá. Si les pareció interesante la información agradecemos compartirla, citando las fuentes. Salute!